Ποιοι γλυτώνουν το τέλος επιτηδεύματος

Για τον αγροτικό κόσμο, το φορολογικό τοπίο δεν παρουσιάζει ιδιαίτερες διαφοροποιήσεις. Η απαλλαγή των συνεταιρισμένων αγροτών από το τέλος επιτηδεύματος, μέτρο που νομοθετήθηκε μέσα στο 2018 και ισχύει από 1/1/2019, θα ωφελήσει φέτος, όπως είχε γράψει σε σχετικό ρεπορτάζ η «ΥΧ», μόνο όσους είχαν ενταχθεί στο κανονικό καθεστώς πριν από το 2014.

Για τους υπόλοιπους (που αποτελούν και τη μεγάλη πλειοψηφία) η ένταξη στο κανονικό καθεστώς το 2014 σημαίνει ότι, λόγω της πενταετούς περιόδου χάριτος που είχε χορηγηθεί, απαλλάσσονται ούτως ή άλλως από το εν λόγω τέλος μέχρι και το φορολογικό έτος 2018.

Σημειωτέον εδώ ότι τα ποσά που αφορά το τέλος επιτηδεύματος δεν είναι αμελητέα: Σύμφωνα με τα επίσημα στοιχεία της ΑΑΔΕ, το 2018 για εισοδήματα (του 2017) που προέρχονται από την άσκηση αγροτικής επιχειρηματικής δραστηριότητας βεβαιώθηκε τέλος επιτηδεύματος συνολικά 31,41 εκατ. ευρώ.

Δύο οι κωδικοί-κλειδιά

Συνεπώς, για άλλη μια χρονιά, τα δύο σημεία-κλειδιά για τις φορολογικές δηλώσεις των αγροτών είναι οι κωδικοί 037-038 και 049-050. Στην πρώτη περίπτωση, πρόκειται για τον κωδικό των κατ’ επάγγελμα αγροτών που δικαιούνται την έκπτωση φόρου από 1.900 έως 2.100 ευρώ και ο οποίος – πρέπει να- είναι προσυμπληρωμένος. Δεδομένου ότι η προσυμπλήρωση γίνεται βάσει στοιχείων που παρέχει το υπουργείο Αγροτικής Ανάπτυξης και Τροφίμων, φορολογούμενοι οι οποίοι διαπιστώνουν ότι, παρότι πληρούν τις προϋποθέσεις, ο εν λόγω κωδικός είναι κενός, θα πρέπει άμεσα να επικοινωνούν με το ΚΕΠΠΥΕΛ της περιοχής τους ή να απευθύνονται στην κεντρική υπηρεσία του ΟΠΕΚΕΠΕ.

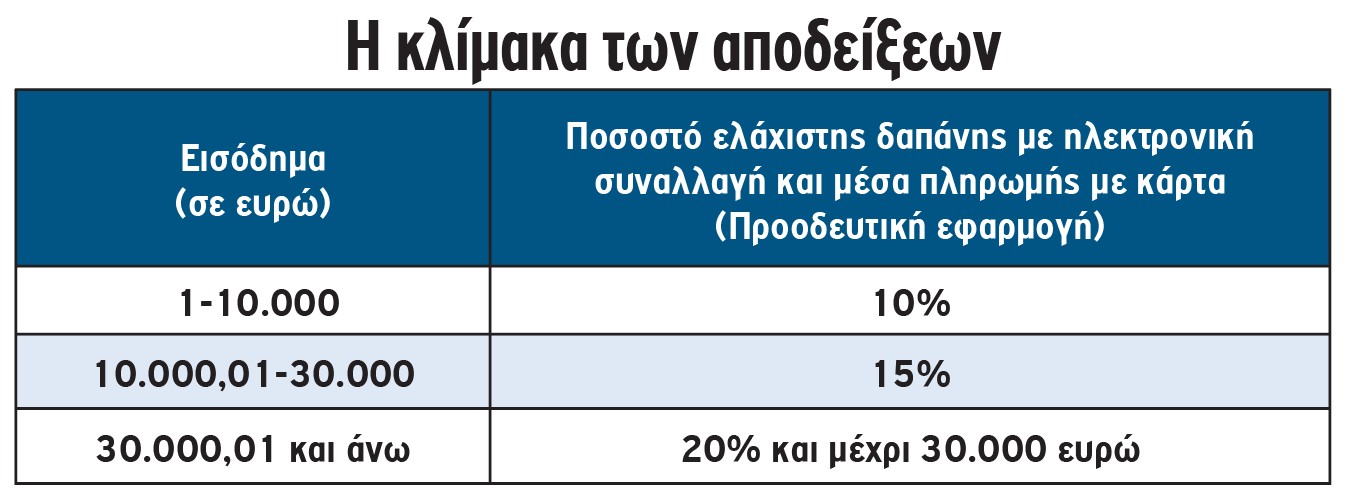

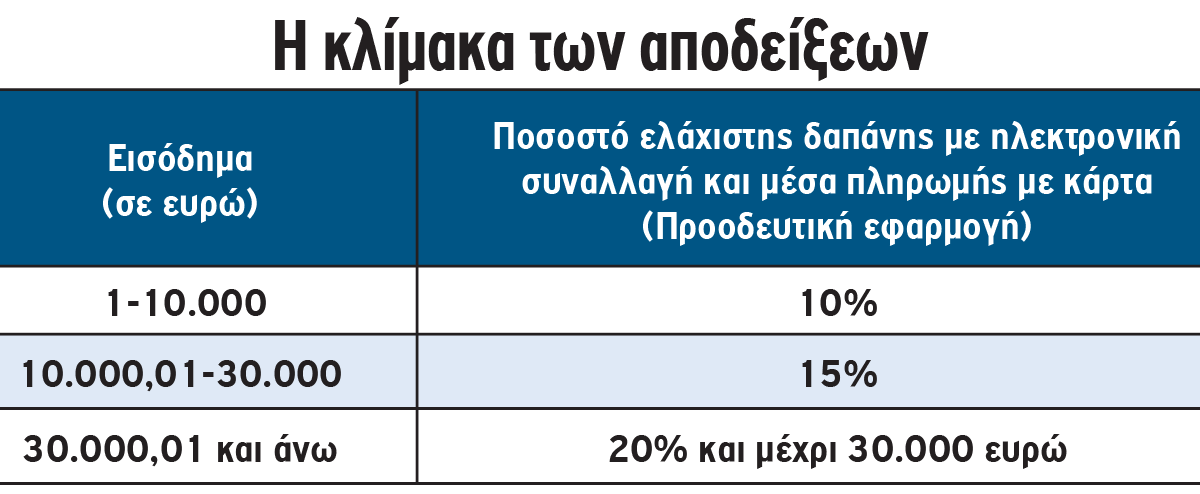

Ο κωδικός 049-059 είναι εξίσου σημαντικός, καθώς αφορά το ποσό των δαπανών που έχουν πραγματοποιηθεί με ηλεκτρονικά μέσα πληρωμής και το οποίο, επίσης, κατοχυρώνει την έκπτωση φόρου. Η ευθύνη της συμπλήρωσής του βαραίνει τους ίδιους τους αγρότες (όπως και τους μισθωτούς και τους συνταξιούχους που δικαιούνται την έκπτωση), ενώ σε περίπτωση που, για οποιονδήποτε λόγο, το ελάχιστο απαιτούμενο ποσοστό δεν καλύπτεται, το τίμημα είναι έξτρα φόρος, ο οποίος υπολογίζεται στο 22% του ποσού που προκύπτει από τη θετική διαφορά μεταξύ του απαιτούμενου και του δηλωθέντος ποσού.

Υπενθυμίζεται εδώ ότι την περυσινή χρονιά η αδυναμία να συμπληρωθεί το απαιτούμενο ποσό αποδείξεων κόστισε στους αγρότες, σύμφωνα πάντα με τα επίσημα στοιχεία της ΑΑΔΕ, συνολικά 1,941 εκατ. ευρώ.

Χωριστά εκκαθαριστικά πλέον για τον κάθε σύζυγο

Το πραγματικά καινούργιο που φέρνει η φετινή χρονιά είναι η έκδοση ξεχωριστού εκκαθαριστικού για τον κάθε σύζυγο (ή μέρος του Συμφώνου Συμβίωσης), ακόμα και αν υποβάλλεται κοινή φορολογική δήλωση. Αυτό σημαίνει ότι πιστωτικά του ενός συζύγου δεν θα συμψηφίζονται με τυχόν χρεωστικά του άλλου, ενώ στην περίπτωση που έχουν και οι δύο πιστωτικά θα επιστρέφονται στον κάθε δικαιούχο ξεχωριστά. Επιπλέον, στις χωριστές δηλώσεις συζύγων τα εισοδήματα του ενός δεν μπορούν να καλύψουν τα τεκμήρια του άλλου, καθώς τα τεκμήρια διαβίωσης και απόκτησης θεωρείται ότι βαρύνουν τον κάθε σύζυγο ατομικά. Στις δε χωριστές δηλώσεις, το ελάχιστο ποσό αντικειμενικών δαπανών είναι 3.000 ευρώ. Ιδιαίτερη προσοχή απαιτείται και στα εισοδήματα από βραχυχρόνια μίσθωση ακινήτων τύπου Airbnb. Πρέπει να δηλωθούν συγκεντρωτικά ανά ακίνητο στον κωδικό 60 της στήλης 16 του εντύπου Ε2 (κατάσταση για τα μισθώματα ακίνητης περιουσίας), ενώ στον κωδικό 61 της στήλης δηλώνονται συγκεντρωτικά ανά ακίνητο όλα τα εισοδήματα που αποκτήθηκαν από τη βραχυχρόνια υπεκμίσθωση ακινήτων μέσα από ψηφιακές πλατφόρμες (όπως Airbnb, Booking κ.ά.).

Τα κλειδιά για την κατοχύρωση του αφορολόγητου

Η διαδικασία υποβολής της φορολογικής δήλωσης (ή εντύπου E1) ξεκινά από τον Πίνακα 1, όπου βρίσκονται συγκεντρωμένα όλα τα στοιχεία του φορολογούμενου τα οποία έχουν ήδη συμπληρωθεί από την εφορία. Σε περίπτωση που υπάρχουν λάθη ή λείπουν τα στοιχεία της συζύγου, οι υπόχρεοι πρέπει να προχωρήσουν σε διόρθωση-συμπλήρωση στο Μητρώο της ΔΟΥ, προτού υποβάλουν τη δήλωσή τους. Η διεύθυνση κατοικίας συμπληρώνεται υποχρεωτικά από όλους ανεξαιρέτως τους φορολογούμενους, ενώ η διεύθυνση επαγγέλματος μόνο από όσους αποκτούν εισόδημα από επιχειρηματική δραστηριότητα. Για τη σύζυγο συμπληρώνεται κατά περίπτωση η διεύθυνση κατοικίας ή επαγγέλματος, εφόσον είναι επιτηδευματίας.

Εν συνεχεία, στον Πίνακα 2 περιέχονται πληροφοριακά στοιχεία, τα οποία είναι απαραίτητα τόσο για τη σωστή εκκαθάριση όσο και για τον σωστό υπολογισμό του φόρου εισοδήματος. Ιδιαίτερη σημασία για τους επαγγελματίες του πρωτογενούς τομέα έχουν, μεταξύ άλλων, δύο κωδικοί, που αμφότεροι πρέπει να είναι προσυμπληρωμένοι:

✱ 021-022:

Είναι προσυμπληρωμένοι με την ένδειξη «ΝΑΙ» όταν ο φορολογούμενος ασκεί επιχειρηματική δραστηριότητα και είναι ασφαλισμένος στον ΕΦΚΑ (ΟΓΑ), προκειμένου να υπολογιστεί η έκπτωση του φόρου για το μέρος του εισοδήματος που προέρχεται από την αγροτική δραστηριότητα. Οι εν λόγω κωδικοί αφορούν επαγγελματίες, βιοτέχνες και εμπόρους με έδρα σε μικρά νησιά, καθώς και σε χωριά ή οικισμούς με λιγότερους από 2.000 κάτοικους (οι οποίοι, όπως και οι επαγγελματίες αγρότες, δικαιούνται αφορολόγητο).

✱ 037-038

Είναι επίσης προσυμπληρωμένοι με την ένδειξη «ΝΑΙ», όταν ο ασκών αγροτική επιχειρηματική δραστηριότητα είναι κατ’ επάγγελμα αγρότης, σύμφωνα με την επίσημη ταυτοποίηση από το υπουργείο Αγροτικής Ανάπτυξης.

Στους κωδικούς 303-304 συμπληρώνεται το άθροισμα των καθαρών ποσών από κύριες συντάξεις που λαμβάνει ένας συνταξιούχος από κύρια ταμεία. Στους κωδικούς αυτούς δεν θα συμπληρωθεί το επίδομα κοινωνικής αλληλεγγύης (ΕΚΑΣ), το οποίο συμπληρώνεται στους κωδικούς 335-336 (ή 305-306 για τις περιπτώσεις που δεν υπάρχει ηλεκτρονική πληροφόρηση) του Πίνακα 6. Τα ποσά των συντάξεων συμπληρώνονται βάσει των βεβαιώσεων αποδοχών ή συντάξεων από το ασφαλιστικό ταμείο. Αν στη βεβαίωση περιλαμβάνεται και επικουρική σύνταξη εκτός από την κύρια, αλλά σε ξεχωριστή σειρά η καθεμιά, στους κωδικούς αυτούς συμπληρώνεται μόνο το ποσό της κύριας σύνταξης και το ποσό της επικουρικής σύνταξης συμπληρώνεται στους κωδικούς 321-322.

Στους κωδικούς 309-310 συμπληρώνεται το καθαρό ποσό που προκύπτει αφού αθροιστούν τα πληρωτέα ποσά (ονομαστική αξία μείον ασφαλιστικές εισφορές) που αναγράφονται σε όλα τα εργόσημα του έτους 2018, τα οποία μεταβιβάστηκαν στον υπόχρεο εξαιτίας της παροχής εργασίας του σε διάφορους εργοδότες.

Οι νέοι συνταξιούχοι

Αξίζει εδώ να σημειωθεί ότι, πέρα από τα γνωστά προβλήματα των τελευταίων χρόνων με τους κωδικούς 037-038 (σ.σ. απουσία αρκετών παραγωγών που πληρούν τα κριτήρια του κατ’ επάγγελμα από τη λίστα του ΥΠΑΑΤ), εσχάτως έχει ανακύψει και ένα ακόμα ζήτημα, το οποίο αφορά αγρότες που βγήκαν στη σύνταξη από 1/1/2017 και μετά. Οι εν λόγω αγρότες, όπως αναφέρει και o εξειδικευμένος σε φορολογικά θέματα ιστότοπος taxheaven.gr, συνταξιοδοτήθηκαν από τον ΕΦΚΑ, με αποτέλεσμα να έχει καταγραφεί το εξής παράδοξο: Οι κωδικοί 037-038 εμφανίζονται προσυμπληρωμένοι με την ένδειξη «ΝΑΙ», ωστόσο το εισόδημα της σύνταξής τους που συμπληρώνεται στον κωδικό 303 «διαβάζεται» από το σύστημα ως σύνταξη ΙΚΑ, με αποτέλεσμα τελικά να μην τους χορηγείται το αφορολόγητο.

Αν και οι περιπτώσεις αυτές δεν είναι πολλές, θα πρέπει άμεσα να δοθούν διευκρινίσεις από την ΑΑΔΕ καθώς, σε αντίθετη περίπτωση, ο φορολογούμενος που θα επιχειρήσει να βρει λύση στο πρόβλημά του και να εξασφαλίσει την έκπτωση φόρου που δικαιούται, κινδυνεύει να γίνει «μπαλάκι» μεταξύ της εφορίας και του ΕΦΚΑ.

Μετά τους κωδικούς 037-038 του Πίνακα 2, τα… σπουδαία για τους αγρότες έρχονται στον Πίνακα 4 και, πιο συγκεκριμένα, στον Υποπίνακα Γ1. Εδώ, οι βασικοί κωδικοί είναι οι εξής:

✱ 461-462

Aφορούν το καθαρό εισόδημα από άσκηση αγροτικής επιχειρηματικής δραστηριότητας. Εδώ μεταφέρεται το καθαρό εισόδημα από την άσκηση ατομικής αγροτικής δραστηριότητας από το έντυπο Ε3, του οποίου η συμπλήρωση είναι απαραίτητη για το φορολογικό έτος 2018.

Όπως είναι γνωστό, όσοι αποκτούν εισόδημα από ατομική αγροτική επιχειρηματική δραστηριότητα, ανεξάρτητα από το αν απαλλάσσονται ή όχι από την τήρηση βιβλίων και την ένταξή τους ή όχι στο ειδικό καθεστώς ΦΠΑ, προσδιορίζουν τα ακαθάριστα έσοδα και τα κέρδη τους λογιστικά (με βάση τα τηρούμενα βιβλία και στοιχεία). Οι αγρότες που δεν είναι υπόχρεοι και δεν τηρούν βιβλία προσδιορίζουν τα κέρδη τους με βάση τα δεδομένα των φορολογικών στοιχείων που προβλέπονται και οφείλουν να τηρούν και να διαφυλάσσουν έως τον χρόνο παραγραφής.

Σε περίπτωση που αγρότες μη υπόχρεοι σε έκδοση στοιχείων έχουν πραγματοποιήσει και λιανικές πωλήσεις, προσθέτουν στα ακαθάριστα έσοδά τους και τις πωλήσεις αυτές που αποδεικνύονται είτε με απλές αποδείξεις είσπραξης, είτε με οποιοδήποτε άλλο πρόσφορο μέσο.

Οι συντελεστές

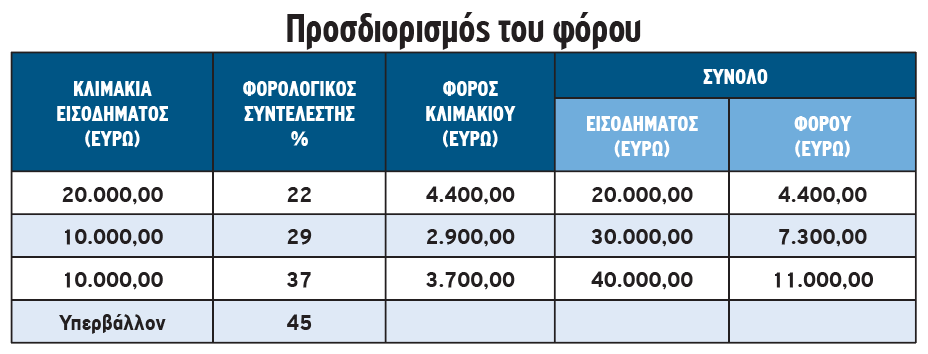

Τα κέρδη από ατομική αγροτική επιχείρηση φορολογούνται αυτοτελώς με την κλίμακα των μισθωτών και συνταξιούχων, που αποτελείται από τέσσερα κλιμάκια, με κατώτερο συντελεστή 22% και ανώτερο 45% (βλ. πίνακα 1). Τονίζεται ότι τα αγροτικά εισοδήματα δεν αθροίζονται με τυχόν εισοδήματα από επιχειρηματική δραστηριότητα και από μισθούς και συντάξεις.

Αυτό σημαίνει ότι εάν κάποιος έχει εισόδημα από επιχειρηματική δραστηριότητα και από μισθωτή εργασία και συντάξεις (που φορολογούνται αθροιστικά) και παράλληλα έχει και εισόδημα από αγροτική επιχειρηματική δραστηριότητα, η κλίμακα του άρθρου 15 εφαρμόζεται αυτοτελώς για το εισόδημα από αγροτική επιχειρηματική δραστηριότητα και ξεχωριστά για το άθροισμα του εισοδήματος από επιχειρηματική δραστηριότητα και του εισοδήματος από μισθωτή εργασία και συντάξεις.

Εν συνεχεία, ο φόρος που προκύπτει για το εισόδημα από ατομική αγροτική επιχείρηση μειώνεται από 1.900 έως 2.100 ευρώ, ανάλογα με τον αριθμό των προστατευόμενων τέκνων (βλ. πίνακα 2). Ειδικότερα:

α) Για φορολογητέο εισόδημα έως και 20.000 ευρώ ο φόρος μειώνεται κατά 1.900 ευρώ (για φορολογούμενο χωρίς εξαρτώμενα τέκνα), 1.950 ευρώ (για φορολογούμενο με 1 εξαρτώμενο τέκνο), 2.000 ευρώ (για φορολογούμενο με 2 εξαρτώμενα τέκνα), 2.100 ευρώ (για φορολογούμενο με 3 εξαρτώμενα τέκνα και άνω). Εφόσον ο φόρος που προκύπτει είναι μικρότερος των ανωτέρω ποσών, τότε το ποσό της μείωσης περιορίζεται στο ποσό του αναλογούντος φόρου.

β) Για φορολογητέο εισόδημα πάνω από 20.000 ευρώ, τα ανωτέρω ποσά μειώσεων φόρου μειώνονται κατά 10 ευρώ ανά 1.000 ευρώ εισοδήματος.

Η μείωση εφαρμόζεται μόνο για τους κατ’ επάγγελμα αγρότες, όπως αυτοί ορίζονται στην κείμενη νομοθεσία, ενώ για την εφαρμογή της στο εισόδημα από αγροτική επιχειρηματική δραστηριότητα δεν περιλαμβάνονται η κύρια σύνταξη από ΟΓΑ, οι αμοιβές από παροχή εργασίας με εργόσημο, οι αμοιβές εργαζομένων υπαγομένων στην ασφάλιση ΟΓΑ σε τυποποιητήρια, συσκευαστήρια και σε συναφείς χώρους για έως 150 ημερομίσθια ανά έτος, καθώς και οι αμοιβές μελών αγροτικών ή/και γυναικείων συνεταιρισμών, που απασχολούνται περιστασιακά και υπάγονται στην ασφάλιση ΟΓΑ.

Αγροτικό το εισόδημα από φωτοβολταϊκά και οικοτεχνία

Στον ορισμό της αγροτικής δραστηριότητας συμπεριλαμβάνεται, από 1/1/2014 και μετά, για φορολογικούς λόγους, και το κέρδος από τη διαχείριση ανανεώσιμων πηγών ενέργειας (κυρίως φωτοβολταϊκών) έως 100 KW. Ομοίως, από 1/1/2017 η δραστηριότητα της οικοτεχνίας περιλαμβάνεται στην έννοια της αγροτικής επιχειρηματικής δραστηριότητας ως προς τη φορολογική της αντιμετώπιση.

Σε τρεις δόσεις η εξόφληση, δύο IBAN δηλώνουν τα ζευγάρια

Η πληρωμή του φόρου γίνεται και φέτος σε τρεις ισόποσες διμηνιαίες δόσεις, από τις οποίες η πρώτη καταβάλλεται μέχρι την τελευταία εργάσιμη ημέρα του Ιουλίου και η καθεμία από τις επόμενες μέχρι την τελευταία εργάσιμη ημέρα των μηνών Σεπτεμβρίου και Νοεμβρίου, από την προθεσμία υποβολής της δήλωσης. Οι ίδιες προθεσμίες ισχύουν για τις δηλώσεις που θα υποβληθούν χειρόγραφα. Μια σημαντική διαφοροποίηση, ωστόσο, έχει να κάνει με τους τραπεζικούς λογαριασμούς, τους οποίους καλούνται να δηλώσουν τα ζευγάρια προκειμένου να τους πιστωθεί, μετά από ενδεχόμενους συμψηφισμούς, τυχόν επιστροφή φόρου. Μέχρι πέρυσι αρκούσε η συμπλήρωση ενός τραπεζικού λογαριασμού, ωστόσο από φέτος, δεδομένου ότι ο κάθε σύζυγος, ακόμα και σε περίπτωση κοινής δήλωσης, θα λάβει το δικό του εκκαθαριστικό, θα πρέπει αμφότεροι να δηλώσουν από έναν IBAN, ακόμα κι αν αυτός αφορά κοινό λογαριασμό. Όπως αναφέρει χαρακτηριστικά το εγχειρίδιο της ΑΑΔΕ, «στις κοινές δηλώσεις εγγάμων/μερών συμφώνου συμβίωσης (ΜΣΣ), επειδή διενεργείται ξεχωριστή βεβαίωση και επιστροφή του φόρου, συμπληρώνονται δύο αριθμοί IBAN από τον υπόχρεο και τη σύζυγο/ΜΣΣ, αντίστοιχα. Σε περίπτωση κοινού λογαριασμού μεταξύ των συζύγων/ΜΣΣ, δύναται να συμπληρώνεται και από τους δύο ο ίδιος αριθμός IBAN. Στις περιπτώσεις έγγαμων φορολογούμενων που έχουν γνωστοποιήσει την επιλογή τους για υποβολή χωριστής δήλωσης, ΜΣΣ καθώς και άγαμων, συμπληρώνονται IBAN λογαριασμού ατομικού ή κοινού».

Στο μισό για μία τριετία ο φόρος για τους νέους

Σε περίπτωση που ένας νέος επιτηδευματίας δηλώνει εισόδημα από επιχειρηματική δραστηριότητα παράλληλα με εισόδημα από αγροτική επιχειρηματική δραστηριότητα, έχει τη μείωση του φορολογικού συντελεστή του πρώτου κλιμακίου του άρθρου 15 (σ.σ. 22%) κατά 50%, δηλαδή φορολογείται με 11%, εφόσον αθροιστικά τα ακαθάριστα έσοδα από επιχειρηματική και αγροτική επιχειρηματική δραστηριότητα δεν υπερβαίνουν τα 10.000 ευρώ. Μειωμένο συντελεστή, όμως, δικαιούνται και οι νεοεισερχόμενοι στο αγροτικό επάγγελμα, ανεξάρτητα από το αν υπάρχει απαλλαγή ή όχι από την τήρηση βιβλίων και το καθεστώς ΦΠΑ στο οποίο ανήκουν. Η εν λόγω μείωση εφαρμόζεται για το πρώτο έτος που δηλώνεται εισόδημα από αγροτική επιχειρηματική δραστηριότητα μέσω Ε3, και για τα επόμενα δύο έτη για τα οποία δηλώνεται εισόδημα από επιχειρηματική δραστηριότητα.

Άλλο επαγγελματίας κι άλλο απλός κάτοχος της εκμετάλλευσης

Για να θεωρείται κάποιος κατ’ επάγγελμα αγρότης και να δικαιούται την έκπτωση φόρου, δεν αρκεί να είναι απλός κάτοχος αγροτικής εκμετάλλευσης, αλλά θα πρέπει επίσης, σύμφωνα με τον ν. 3874/2010, άρθρ. 2 παρ.1, όπως τροποποιήθηκε και ισχύει, να:

✱ Αφιερώνει τουλάχιστον 30% του συνολικού ετήσιου χρόνου εργασίας του στην αγροτική δραστηριότητα.

✱ Αποκτά από αυτή 50% τουλάχιστον του συνολικού ετήσιου εισοδήματός του.

✱ Είναι ασφαλισμένος ο ίδιος και η αγροτική του εκμετάλλευση, όπου απαιτείται, σύμφωνα με την κείμενη νομοθεσία.

- ✱Τηρεί λογιστικά βιβλία, σύμφωνα με την κείμενη νομοθεσία.

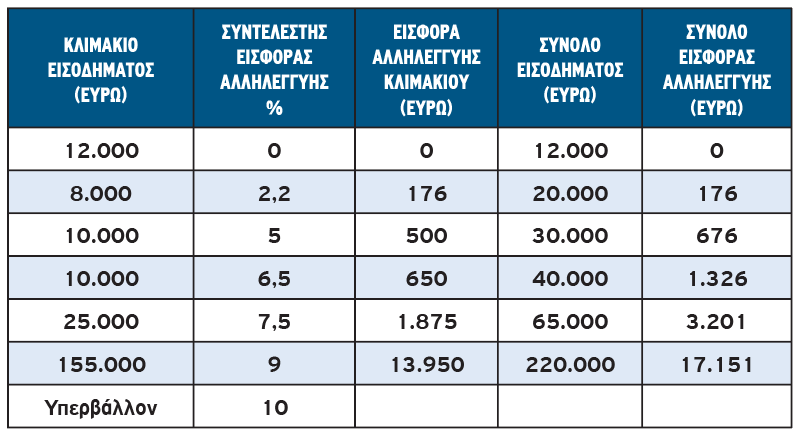

Από 5% η εισφορά αλληλεγγύης για εισόδημα άνω των 12.000 ευρώ

Οι αγρότες υποχρεούνται να καταβάλουν ειδική εισφορά αλληλεγγύης εφόσον το εισόδημά τους ξεπερνά τα 12.000 ευρώ. Ενδεικτικά, το 2018 από φορολογούμενους με εισόδημα από αγροτική δραστηριότητα πληρώθηκαν ως εισφορά αλληλεγγύης 26,92 εκατ. ευρώ.

Μάλιστα, όπως αναφέρεται στο εγχειρίδιο της ΑΑΔΕ, τόσο οι αποζημιώσεις όσο και τα ποσά των πράσινων και των συνδεδεμένων ενισχύσεων κάτω των 12.000 ευρώ που δεν φορολογούνται, καταχωρίζονται στους κωδικούς 659-660 και υπόκεινται σε εισφορά αλληλεγγύης. Η εισφορά προσδιορίζεται βάσει της ακόλουθης κλίμακας:

Πώς αποτυπώνεται η ζημιά το 2018 και τα προηγούμενα χρόνια

✱ Κωδικοί 465-466:

Ζημιά από αγροτική επιχειρηματική δραστηριότητα. Ο διαχωρισμός των δραστηριοτήτων (επιχειρηματική – αγροτική), προκειμένου να εφαρμοστεί ο διαφορετικός φορολογικός συντελεστής ανάλογα με τη δραστηριότητα, έχει εφαρμογή και για τις διαδικασίες μεταφοράς της ζημιάς. Η ζημία από αγροτική επιχειρηματική δραστηριότητα δύναται να συμψηφιστεί μόνο με κέρδη από αγροτική επιχειρηματική δραστηριότητα. Υπογραμμίζεται ότι αν κάποιους εμφανίζει ζημιά αλλά φορολογείται βάσει τεκμηρίου για το τρέχον φορολογικό έτος, δεν δικαιούται να μεταφέρει αυτήν τη ζημιά για συμψηφισμό στα επόμενα φορολογικά έτη.

✱ Κωδικοί 467-468:

Αναγράφονται οι ζημιές προηγούμενων ετών που προέκυψαν από την άσκηση ατομικής αγροτικής δραστηριότητας στην ημεδαπή.

✱ Κωδικοί 475-476:

Ακαθάριστα έσοδα από άσκηση ατομικής αγροτικής δραστηριότητας. Καταγράφονται τα έσοδα που προέρχονται είτε από την πώληση των προϊόντων είτε από την εξαγωγή τους και ανεξάρτητα από τον τόπο και τον τρόπο της πώλησης (λιανική ή χονδρική) προκειμένου να φορολογηθούν ως έσοδα από αγροτική επιχειρηματική δραστηριότητα με την κλίμακα του άρθρου. Προϋπόθεση είναι τα πωλούμενα προϊόντα να παράγονται αποκλειστικά από τον πωλητή τους-παραγωγό και να μην έχουν υποστεί μεταποίηση (η απλή συσκευασία δεν λογίζεται ως τέτοια). Στην περίπτωση που ο παραγωγός των παραπάνω προϊόντων πωλεί (λιανικώς ή χονδρικώς) παράλληλα με τα δικά του και προϊόντα που έχει προμηθευτεί από άλλους παραγωγούς, τότε θεωρείται ότι ασκείται παράλληλα επιχειρηματική εμπορική δραστηριότητα (δηλαδή για τα έσοδα που προέρχονται από την πώληση προϊόντων τρίτων, και μόνο για αυτά). Επίσης, η εκμετάλλευση εξοπλισμού (π.χ. μίσθωση αγροτικών μηχανημάτων) συνιστά παροχή υπηρεσιών προς τρίτους και δεν συνιστά εισόδημα από αγροτική επιχειρηματική δραστηριότητα και το ίδιο ισχύει για την αμοιβή που τυχόν λαμβάνει ο παραγωγός για υπηρεσίες που παρέχει ο ίδιος σε άλλους αγρότες.

✱Κωδικοί 463-464:

Εδώ αναγράφονται τα συνολικά καθαρά κέρδη από ατομική αγροτική δραστηριότητα στην αλλοδαπή.

Μετράνε στο κέρδος Συνδεδεμένες και Πράσινες άνω των 12.000 ευρώ Από το πρώτο ευρώ ο φόρος στη βασική ενίσχυση, μένουν εκτός οι αποζημιώσεις

Η φετινή χρονιά δεν φέρνει κάποια αλλαγή στη φορολογική αντιμετώπιση των αγροτικών επιδοτήσεων και των αποζημιώσεων. Έτσι, για τους ασκούντες ατομική αγροτική επιχειρηματική δραστηριότητα, στον προσδιορισμό του κέρδους περιλαμβάνονται εκ των άμεσων ενισχύσεων του Πυλώνα I της ΚΑΠ μόνο η Βασική, καθώς και οι Πράσινες και Συνδεδεμένες κατά το ποσό που υπερβαίνουν τα 12.000 ευρώ. Οι αγροτικές αποζημιώσεις στο σύνολό τους δεν περιλαμβάνονται στον προσδιορισμό του κέρδους από επιχειρηματική δραστηριότητα.

Το άθροισμα μετράει

Σύμφωνα με τα παραπάνω, λοιπόν, η βασική ενίσχυση φορολογείται από το πρώτο ευρώ, ενώ οι πράσινες και οι συνδεδεμένες φορολογούνται μόνο κατά το μέρος που, αθροιζόμενες, υπερβαίνουν τα 12.000 ευρώ.

Για παράδειγμα, αν ένας αγρότης λαμβάνει Πράσινη και Συνδεδεμένες που αθροιστικά ανέρχονται στα 10.500 ευρώ, θα φορολογηθεί μόνο για τη βασική ενίσχυση που εισπράττει (συν, φυσικά, τα έσοδα από τις πωλήσεις που έχει πραγματοποιήσει). Αν, ωστόσο, το άθροισμα Πράσινης και Συνδεδεμένων ανέρχεται σε 13.500 ευρώ, στο κέρδος από τις πωλήσεις και στη Βασική θα προστεθούν τα 1.500 ευρώ της διαφοράς (13.500 μείον 12.000 ευρώ) για να δώσουν το συνολικό κέρδος από αγροτική επιχειρηματική δραστηριότητα, το οποίο στη συνέχεια θα φορολογηθεί με τις ισχύουσες διατάξεις (έκπτωση φόρου σε συνάρτηση με τον αριθμό των προστατευόμενων τέκνων).

Πάντως, όλες οι κατηγορίες των εισοδηματικών αγροτικών ενισχύσεων, κατά το μέρος που δεν λήφθηκαν υπόψη κατά τον προσδιορισμό του κέρδους από αγροτική δραστηριότητα, συμπληρώνονται στην αντίστοιχη επιλογή των Κωδικών 659-660 και υπόκεινται σε ειδική εισφορά αλληλεγγύης.

Κάθε επιδότηση… στη χρονιά της

Σημειώνεται ότι οι αγροτικές επιδοτήσεις αντιμετωπίζονται φορολογικά στο έτος που αφορούν (βλ. και σχετική εγκύκλιο ΠΟΛ.1116/2015). Συνεπώς, οι επιδοτήσεις που αφορούν στα έτη 2016 και προηγούμενα θα ακολουθούν τον αντίστοιχο χαρακτηρισμό, ούτως ώστε να αντιμετωπιστούν φορολογικά με το εκάστοτε φορολογικό πλαίσιο.

Δεν επιβάλλονται πρόστιμα και τόκοι για τις τροποποιητικές δηλώσεις φορολογίας εισοδήματος που υποβάλλονται από όσους λαμβάνουν αγροτικές επιδοτήσεις, εφόσον οι σχετικές βεβαιώσεις εκδόθηκαν καθυστερημένα από τον ΟΠΕΚΕΠΕ και λόγω αυτού δεν ήταν δυνατή η υποβολή εμπρόθεσμης δήλωσης για το εισόδημα αυτό. Οι δηλώσεις αυτές υποβάλλονται χειρόγραφα μέχρι το τέλος του φορολογικού έτους που εκδόθηκε η βεβαίωση και η καταβολή του φόρου γίνεται μέχρι την 31η Δεκεμβρίου κάθε φορολογικού έτους.

Μέχρι 30/8 οι αιτήσεις για μειωμένη προκαταβολή

Κατά την υποβολή των αρχικών δηλώσεων για τα εισοδήματα του φορολογικού έτους 2018, οι αγρότες δεν συμπληρώνουν τους Κωδικούς 655-656. Οι κωδικοί αυτοί συμπληρώνονται μόνο με υποβολή τροποποιητικής δήλωσης στον προϊστάμενο της ΔΟΥ εκκαθάρισης της αρχικής δήλωσης.

Οι παραπάνω κωδικοί είναι ανενεργοί και ενεργοποιούνται από την εφορία όταν ο φορολογούμενος υποβάλλει εμπρόθεσμα αίτηση (μέχρι 30 Σεπτεμβρίου) για μείωση προκαταβολής, εφόσον βέβαια συντρέχουν οι σχετικές προϋποθέσεις. Σε περίπτωση διακοπής εργασιών ατομικής επιχειρηματικής δραστηριότητας (συμπεριλαμβανομένης και της αγροτικής) κατά το φορολογικό έτος που αφορά η δήλωση και εφόσον δεν έχει υποβληθεί εκ νέου έναρξη εργασιών μέχρι την υποβολή της δήλωσης (αρχικής ή τροποποιητικής), δεν απαιτείται η συμπλήρωση του παραπάνω κωδικού, δεδομένου ότι δεν βεβαιώνεται προκαταβολή φόρου, καθόσον δεν υφίσταται εισόδημα στο διανυόμενο αυτό έτος (έτος υποβολής της δήλωσης).

Από το κανονικό στο ειδικό καθεστώς

Αν ο φορολογούμενος προβεί σε διακοπή εργασιών ατομικής αγροτικής δραστηριότητας κατά το φορολογικό έτος 2018 και συνεχίσει την επιχειρηματική του δραστηριότητα ως αγρότης ειδικού καθεστώτος, δεν βεβαιώνεται προκαταβολή μόνο για το εισόδημα της επιχειρηματικής του δραστηριότητας.

Αν ο φορολογούμενος διακόψει την αγροτική επιχειρηματική του δραστηριότητα μέσα στο 2018, αλλά στο ίδιο έτος αποκτά και άλλα εισοδήματα για τα οποία δεν απαιτείται έναρξη και, συνεπώς, και διακοπή εργασιών (π.χ. εισόδημα από τεκμήρια ή με τίτλους κτήσης), για τα εισοδήματα αυτά βεβαιώνεται προκαταβολή φόρου.

Δεν μεταφέρεται από το Ε2 το εισόδημα από ιδιοχρησιμοποίηση αγροτικής γης

Ιδιαίτερη προσοχή κατά την υποβολή της δήλωσης θα πρέπει να επιδείξουν όσοι έχουν έσοδα από ακίνητη περιουσία και ιδίως αυτοί που έχουν λαμβάνειν μισθώματα από ενοικιαστές. Προκειμένου να μην κληθούν να καταβάλουν φόρο για ενοίκια που ουδέποτε εισέπραξαν το 2018, οι ιδιοκτήτες θα πρέπει να έχουν ασκήσει αγωγή κατά του οφειλέτη – ενοικιαστή και, παράλληλα, να έχουν επισκεφτεί την εφορία, στην οποία υπάγονται, προκειμένου να καταθέσουν φωτοαντίγραφο διαταγών πληρωμής, δικαστικών αποφάσεων ή αγωγών έξωσης.

Σε ό,τι αφορά στο Ε1, προτού συμπληρώσουν τις σχετικές ενδείξεις (Υποπίνακας Δ2: Εισόδημα από Ακίνητη Περιουσία), οι φορολογούμενοι θα πρέπει να συμπληρώσουν και να συνυποβάλουν την Αναλυτική Κατάσταση για τα Μισθώματα από Ακίνητη Περιουσία (Ε2).

Ωστόσο, από τα εισοδήματα που μεταφέρονται από το E2 στο Ε1 εξαιρείται το εισόδημα όσων ασκούν ατομική αγροτική επιχειρηματική δραστηριότητα από ιδιοχρησιμοποίηση ή δωρεάν παραχώρηση (προς ανιόντες, κατιόντες ή συζύγους) αγροτικών εκτάσεων στις οποίες περιλαμβάνονται λιβάδια, καλλιεργήσιμες γαίες, βοσκήσιμες γαίες και κάθε είδους κατασκευές ή εγκαταστάσεις που χρησιμοποιούνται για την άσκηση της δραστηριότητας αυτής.

Σε περίπτωση που το 2018 αποκτήθηκε εισόδημα από τη μίσθωση αγροτικών εκτάσεων ή οικοπέδων, καθώς και από εγκαταστάσεις ή κατασκευές (π.χ. ιχθυοκαλλιέργειες), το σύνολο των ενοικίων συμπληρώνεται στους Κωδικούς 101-102, μεταφέροντας από το συνολικό ποσό της αντίστοιχης στήλης του εντύπου Ε2 τα επί μέρους ποσά. Στην περίπτωση που υπάγονται σε ΦΠΑ μεταφέρονται και στους Κωδικούς 741-742.

Στους Κωδικούς 149-150 καταχωρίζεται το ακαθάριστο τεκμαρτό εισόδημα από ιδιοχρησιμοποίηση γαιών – γης, εγκαταστάσεων, ή κατασκευών (ιχθυοκαλλιέργειες, λίμνες κ.λπ.) μεταφέροντας από το Ε2 τα επιμέρους ποσά ανά κατηγορία ακινήτου στους αντίστοιχους κωδικούς της δήλωσης. Σε περίπτωση που έχει αποκτηθεί εισόδημα από υπεκμίσθωση γαιών – γης, το ενοίκιο που έχει καταβληθεί στον εκμισθωτή πρέπει να συμπληρωθεί στους Κωδικούς 117-118.

Ανείσπρακτα ενοίκια

Στην περίπτωση ανείσπρακτων εισοδημάτων από εκμίσθωση ακίνητης περιουσίας που δηλώθηκαν στο προηγούμενο φορολογικό έτος στους Κωδικούς 125-126 και εισπράχθηκαν το 2018, δηλώνονται τα συνολικά ποσά στις αντίστοιχες στήλες του εντύπου Ε2 και μεταφέρονται τα επιμέρους ποσά ανά κατηγορία στους αντίστοιχους κωδικούς του υποπίνακα Δ2.

Πηγή:ypaithros.gr