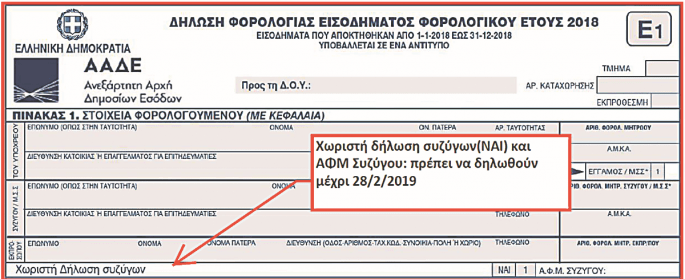

Χωριστή βεβαίωση φόρου στις κοινές δηλώσεις

Σε περίπτωση που οι ετήσιες δηλώσεις φορολογίας εισοδήµατος φορολογικού έτους 2018 των συζύγων υποβάλλονται ως κοινές µε βάση τα οριζόµενα στην περ. α’ της παραγράφου 4 του άρθρου 67 του ν.4172/2013, δεν απαιτείται καµία επιπλέον ενέργεια από τους συζύγους. Σε αυτή την περίπτωση διενεργείται ξεχωριστή βεβαίωση του φόρου και εκδίδονται δύο πράξεις προσδιορισµού φόρου, µία για κάθε σύζυγο. Πιστωτικά ποσά του ενός συζύγου δεν συµψηφίζονται µε τυχόν χρεωστικά του άλλου και στην περίπτωση που έχουν και οι δύο πιστωτικά ποσά επιστρέφονται στον κάθε δικαιούχο χωριστά.

Τροποποιητικές αναδρομικών

Για τις τροποποιητικές δηλώσεις φορολογίας εισοδήµατος που υποβάλλονται από µισθωτούς ή συνταξιούχους µε αναδροµικά µισθών ή συντάξεων προηγουµένων ετών, αναδροµικά επιδοµάτων ανεργίας, αµοιβών ιατρών του ΕΣΥ από απογευµατινά ιατρεία νοσοκοµείων του ΕΣΥ, αυτές παραλαµβάνονται χωρίς πρόστιµα και τόκους µέχρι το τέλος του φορολογικού έτους στο οποίο εκδόθηκαν, κατά περίπτωση, οι βεβαιώσεις αποδοχών ή συντάξεων. Οι παραπάνω δηλώσεις υποβάλλονται αποκλειστικά χειρόγραφα στη ∆ΟΥ, εκτός από τις δηλώσεις που αφορούν αναδροµικές αποδοχές ή συντάξεις φορολογικών ετών 2015 και εφεξής, οι οποίες υποβάλλονται ηλεκτρονικά. Ο φόρος που προσδιορίζεται από τις δηλώσεις αυτές καταβάλλεται σύµφωνα µε την παρ. 6 του άρθρου 67 του ΚΦΕ µέχρι την τελευταία εργάσιµη ηµέρα του πρώτου µήνα του επόµενου έτους, ενώ, αν η πράξη προσδιορισµού φόρου εκδοθεί το επόµενο έτος, η καταβολή γίνεται µέχρι την τελευταία εργάσιµη ηµέρα του επόµενου µήνα από την έκδοση της πράξης προσδιορισµού φόρου. *Ο κ. Γιώργος Χριστόπουλος είναι οικονοµολόγος-φοροτεχνικός, επικεφαλής της Mental συµβουλευτικής

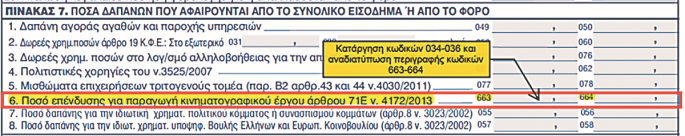

1 Πίνακας

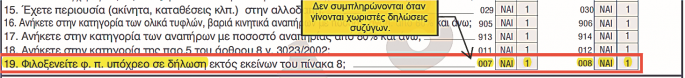

1: ΣΤΟΙΧΕΙΑ ΦΟΡΟΛΟΓΟΥΜΕΝΟΥ (ΜΕ ΚΕΦΑΛΑΙΑ). Προστίθεται πεδίο το οποίο συµπληρώνεται µε τον ΑΦΜ του ετέρου συζύγου από όποιον έγγαµο φορολογούµενο έχει επιλέξει να υποβάλει χωριστή δήλωση από τον άλλο σύζυγο. Χωριστή δήλωση συζύγων (ΝΑΙ) και ΑΦΜ συζύγου: Πρέπει να δηλωθούν

Σχετικά µε τις χωριστές δηλώσεις:

Οι σύζυγοι δύνανται να υποβάλουν χωριστή δήλωση, κατά τα οριζόµενα στην περ. β› της παρ. 4 του άρθρου 67 του ν. 4172/2013, µε τη διαδικασία που περιγράφεται στην Α.1017/2019 απόφαση του διοικητή ΑΑ∆Ε (Β› 63). Οι σύζυγοι υποβάλλουν χωριστή φορολογική δήλωση, χωρίς να απαιτείται γνωστοποίηση στην ειδική ηλεκτρονική εφαρµογή, ο καθένας για τα εισοδήµατά του, εφόσον έχει διακοπεί η έγγαµη συµβίωση κατά τον χρόνο υποβολής της δήλωσης ή ο ένας από τους δύο συζύγους είναι σε κατάσταση πτώχευσης ή έχει υποβληθεί σε δικαστική συµπαράσταση. Το βάρος της απόδειξης για τη διακοπή φέρει ο φορολογούµενος.

Απαραίτητη προϋπόθεση αποτελεί η ενηµέρωση του Τµήµατος ∆ιοικητικής και Μηχανογραφικής Υποστήριξης της αρµόδιας ∆ΟΥ µε τις παραπάνω µεταβολές. Στις περιπτώσεις που έγγαµοι φορολογούµενοι ή ΜΣΣ έχουν επιλέξει να υποβάλουν χωριστές δηλώσεις και έχουν από κοινού εξαρτώµενα τέκνα µε αναπηρία τουλάχιστον 67% και εφόσον δεν υποβάλουν ατοµικές δηλώσεις τα εξαρτώµενα τέκνα, η µείωση πραγµατοποιείται άπαξ, σε κάθε περίπτωση µόνο σε έναν σύζυγο / ΜΣΣ, χωρίς να µεταφέρεται το δικαίωµα πίστωσης φόρου στον άλλο σύζυγο / ΜΣΣ. Στις περιπτώσεις αυτές διενεργείται διασταύρωση και εφόσον διαπιστωθεί από τον έλεγχο ότι το τέκνο µε αναπηρία δηλώθηκε και από τους δύο συζύγους / ΜΣΣ, η µείωση φόρου γίνεται στον σύζυγο/ΜΣΣ µε τον µεγαλύτερο φόρο εισοδήµατος.

Στις κοινές δηλώσεις έγγαµων, υποχρεωτικά δηλώνουν διεύθυνση email και οι δύο σύζυγοι. Στις χωριστές δηλώσεις έγγαµων, κατά την επιβεβαίωση των στοιχείων τους στην ΑΑ∆Ε, εµφανίζονται αποκλειστικά τα ατοµικά τους στοιχεία. Προσοχή: Για την απόδειξη συνοίκησης στην περίπτωση χωριστών δηλώσεων: ∆εν συµπληρώνονται οι κωδικοί 007-008 στον πίνακα 2 από τους έγγαµους φορολογούµενους που έχουν γνωστοποιήσει την επιλογή τους για υποβολή χωριστής δήλωσης, προκειµένου να δηλώσουν τον έτερο σύζυγο µε τον οποίο συνοικούν και ο οποίος δεν έχει ποσοστό συνιδιοκτησίας στην κύρια κατοικία ή στη δωρεάν παραχωρηµένη ή δεν συµµετέχει ως µισθωτής στη µισθωµένη κύρια κατοικία.

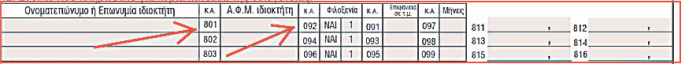

Για τη συνοίκηση χρειάζεται: Εάν ο ένας από τους δύο συζύγους δεν έχει ποσοστό συνιδιοκτησίας στην κύρια κατοικία είτε είναι ιδιόκτητη είτε δωρεάν παραχωρηµένη, ούτε συµµετέχει ως µισθωτής στη µισθωµένη κύρια κατοικία, συµπληρώνει τον κωδικό 801 µε τον ΑΦΜ του συζύγου και τον κωδικό 092 που αφορά στη φιλοξενία, επιλέγοντας, κατά την ηλεκτρονική υποβολή, την ένδειξη που έχει προστεθεί «συνοίκηση µε σύζυγο».

2 Πίνακας

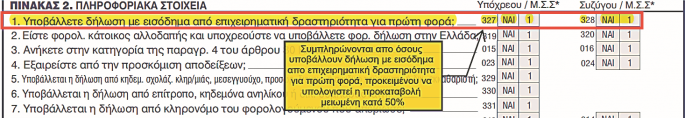

2: ΠΛΗΡΟΦΟΡΙΑΚΑ ΣΤΟΙΧΕΙΑ Αποσαφηνίζεται η περίπτωση 1 (κωδ. 327-328) του πίνακα 2 και διορθώνεται το λεκτικό:

Δήλωση µε εισόδηµα από επιχειρηµατική δραστηριότητα για πρώτη φορά: µείωση 50% στην προκαταβολή φόρου

Οι κωδ. 327-328 συµπληρώνονται από όσους φορολογούµενους κάνουν δήλωση µε εισόδηµα από επιχειρηµατική δραστηριότητα για πρώτη φορά προκειµένου να υπολογιστεί η προκαταβολή µειωµένη κατά 50%. Στις δηλώσεις του φορολογικού έτους 2018 και επόµενες θα περιορίζεται η προκαταβολή στο µισό σε όσους αναγράφουν για πρώτη φορά εισοδήµατα, ηµεδαπής ή αλλοδαπής προέλευσης από επιχειρηµατική δραστηριότητα, στους υποπίνακες Γ1 και Γ2 του έντυπου Ε1.

Πιο συγκεκριµένα, θα περιορίζεται στο µισό σε όσους δηλώσουν για πρώτη φορά εισόδηµα αγροτικής ή επιχειρηµατικής δραστηριότητας υπόχρεων σε υποβολή εντύπου Ε3 (φυσικά πρόσωπα µε έναρξη στο Μητρώο) εισόδηµα επιχειρηµατικής δραστηριότητας µη υπόχρεων σε υποβολή εντύπου Ε3 (φυσικά πρόσωπα χωρίς έναρξη στο µητρώο, µη επιτηδευµατίες, όπως δηµόσιοι υπάλληλοι αυτοεκδότες βιβλίων ή εισηγητές σεµιναρίων), καθώς επίσης και εισόδηµα της παρ. 3 του άρθρου 21 του ΚΦΕ (φυσικά πρόσωπα που έχουν πραγµατοποιήσει µεµονωµένη πράξη µε σκοπό την επίτευξη κέρδους ή συστηµατική διενέργεια πράξεων, τρεις οµοειδείς κ.λπ.). Οµοίως θα περιορίζεται η προκαταβολή στο µισό και όταν προκύπτει για πρώτη φορά προστιθέµενη διαφορά τεκµηρίων, η οποία φορολογείται ως εισόδηµα από επιχειρηµατική δραστηριότητα.

3 Απαλείφθηκαν οι κωδικοί 025-026 λόγω κατάργησης των διατάξεων της παρ. 5 του άρθρου 73 του ν. 3842/2010.

4 Πίνακας

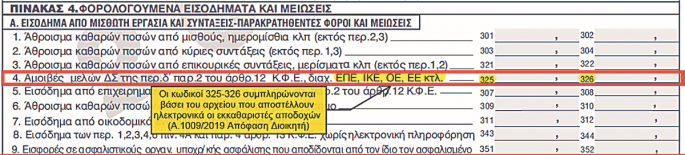

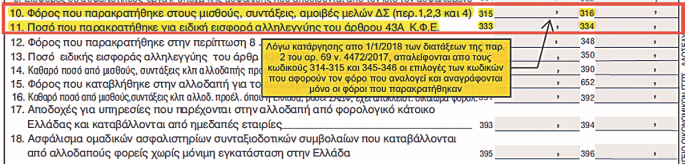

4Α: ΕΙΣΟ∆ΗΜΑ ΑΠΟ ΜΙΣΘΩΤΗ ΕΡΓΑΣΙΑ ΚΑΙ ΣΥΝΤΑΞΕΙΣ – ΠΑΡΑΚΡΑΤΗΘΕΝΤΕΣ ΦΟΡΟΙ ΚΑΙ ΜΕΙΩΣΕΙΣ

Οι κωδικοί 325-326 έχουν συµπληρωθεί από τη φορολογική διοίκηση βάσει του αρχείου βεβαιώσεων που αποστέλλουν ηλεκτρονικά οι εκκαθαριστές αποδοχών (Α. 1009/2019 απόφαση διοικητή) και αφορούν τις κάτωθι περιπτώσεις: i) Αµοιβές µελών ∆Σ για παροχή υπηρεσίας που, σύµφωνα µε την περ. δ’ της παρ.2 του άρθρου 12 του ν. 4172/2013 αποτελούν εισόδηµα από µισθωτή εργασία, µετά την αφαίρεση των ασφαλιστικών κρατήσεων που τους διενεργήθηκαν για την ιδιότητά τους αυτή, χωρίς να αναγράφεται κανένα ποσό στους κωδικούς 351-352. ii) Αµοιβές διαχειριστών ΕΠΕ και IKE.

Οι αµοιβές αυτές αναγράφονται µεικτές, εφόσον οι αντίστοιχες εισφορές καταβλήθηκαν από τους ίδιους τους φορολογούµενους και γι’ αυτές τις αποδοχές οι αντίστοιχες εισφορές που καταβλήθηκαν αναγράφονται στους κωδικούς 351-352, ενώ οι φορολογούµενοι οδηγούνται στη ∆ΟΥ για έλεγχο δικαιολογητικών. iii) Αµοιβές εκπροσώπων και εταίρων OE και ΕΕ για τις υπηρεσίες που παρέχουν µε βάση την ιδιότητά τους αυτή προς τις υπόψη εταιρίες, οι οποίες είναι απαραίτητες για την εύρυθµη και αποτελεσµατική λειτουργία της εταιρίας (∆ΕΑΦ Α 1064780 ΕΞ 2015/11.5.2015 έγγραφο).

Οι αµοιβές αυτές αναγράφονται µεικτές εφόσον οι αντίστοιχες εισφορές καταβλήθηκαν από τους ίδιους τους φορολογούµενους και κανένα ποσό δεν συµπληρώνεται στους κωδικούς 351-352, διότι οι εισφορές αυτές εκπίπτουν από τα ακαθάριστα έσοδα της εταιρίας που συµµετέχουν, αν οι εταίροι αυτοί δεν ασκούν ατοµική επιχειρηµατική δραστηριότητα. Στους κωδικούς αυτούς δεν αναγράφονται οι τυχόν αµοιβές των πιο πάνω προσώπων που προέρχονται από διανοµή κερδών, διότι αποτελούν µέρισµα. 5 Πίνακας 4Α: Τροποποιείται η περίπτωση 11 (φόρος που παρακρατήθηκε στους µισθούς – Συντάξεις, κ.λπ.) και συµπληρώνεται ανάλογα η περίπτωση 10.

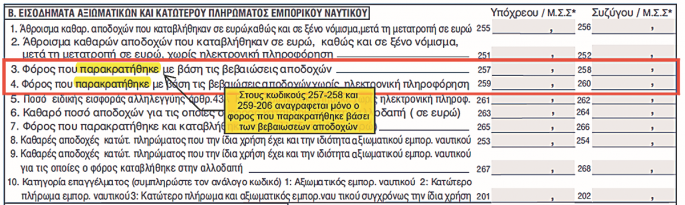

6 Πίνακας

4Β: ΕΙΣΟ∆ΗΜΑΤΑ ΑΞΙΩΜΑΤΙΚΩΝ ΚΑΙ ΚΑΤΩΤΕΡΟΥ ΠΛΗΡΩΜΑΤΟΣ ΕΜΠΟΡΙΚΟΥ ΝΑΥΤΙΚΟΥ Στους κωδικούς 257-258, 259-260 του Πίνακα 4Β που αφορούν τις αµοιβές αξιωµατικών και κατώτερου πληρώµατος εµπορικού ναυτικού αναγράφεται µόνο ο φόρος που παρακρατήθηκε µε βάση τις βεβαιώσεις αποδοχών.

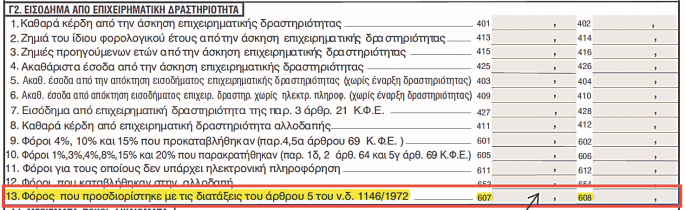

7 Πίνακας

4Γ2: ΕΙΣΟ∆ΗΜΑ ΑΠΟ ΕΠΙΧΕΙΡΗΜΑΤΙΚΗ ∆ΡΑΣΤΗΡΙΟΤΗΤΑ Προστίθενται νέοι κωδικοί 607-608 «Φόρος που προσδιορίστηκε µε τις διατάξεις του άρθρου 5 του ν.δ. 1146/1972» για να αναγραφεί διακεκριµένα ο αυτοτελής φόρος που προκύπτει βάσει των διατάξεων της παρ. 2 του άρθρου 5 του ν.δ.1146/1972, όπως ισχύει, κατά την πώληση αυτοκινήτου, που αποτελεί πάγιο στοιχείο επιχείρησης, όταν η πωλήτρια επιχείρηση επιθυµεί σύµφωνα µε τα οριζόµενα στις ανωτέρω διατάξεις να συµπεριλάβει το υπερτίµηµα από την εν λόγω πώληση στα λοιπά της εισοδήµατα, προκειµένου αυτό να φορολογηθεί µε τις γενικές διατάξεις φορολογίας εισοδήµατος.

8 Πίνακας

4∆2: ΕΙΣΟ∆ΗΜΑ ΑΠΟ ΑΚΙΝΗΤΗ ΠΕΡΙΟΥΣΙΑ Προσθήκη λεκτικού. Το ακαθάριστο εισόδηµα που αποκτά ο εκµισθωτής από την εκµίσθωση κατοικίας η οποία στη συνέχεια υπεκµισθώνεται από τον µισθωτή µεταφέρεται από το Ε2 στους κωδικούς 105-106. Επίσης, το ακαθάριστο εισόδηµα που αποκτά ο εκµισθωτής από την εκµίσθωση κατοικίας η οποία υπεκµισθώνεται βραχυχρόνια στο πλαίσιο της οικονοµίας του διαµοιρασµού µέσω ψηφιακής πλατφόρµας από τον µισθωτή. Το εν λόγω εισόδηµα µεταφέρεται από το Ε2 στους κωδικούς 105-106.

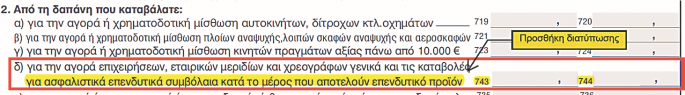

Προσοχή: Αναφορικά µε το θέµα της επιβολής χαρτοσήµου στις περιπτώσεις υπεκµίσθωσης, δείτε την εγκύκλιο Ε.2016/ 17.01.2019 µε θέµα: ∆ιευκρινίσεις για τον υπολογισµό ή µη τελών χαρτοσήµου σε εισοδήµατα από ορισµένες κατηγορίες µισθωµάτων. 9 Πίνακας 5: ΠΡΟΣ∆ΙΟΡΙΣΜΟΣ ΕΤΗΣΙΑΣ ΑΝΤΙΚΕΙΜΕΝΙΚΗΣ ∆ΑΠΑΝΗΣ Στους κωδικούς 743-744 προστίθεται λεκτικό που αφορά τις καταβολές που πραγµατοποιούνται για τα ασφαλιστικά επενδυτικά συµβόλαια, κατά το µέρος που αποτελούν επενδυτικό προϊόν

ΝΕΟ: Γιατί προστέθηκε το λεκτικό: Με την παράγραφο 7 του άρθρου 115 του ν. 4549/2018 τροποποιήθηκε το άρθρο 32 του ν. 4172/2013, µε µια προσθήκη στην περίπτωση β’, έτσι ώστε να υπάγονται πλέον στα τεκµήρια απόκτησης περιουσιακών στοιχείων, εκτός από τις αγορές χρεογράφων, «οι καταβολές που πραγµατοποιούνται για τα ασφαλιστικά επενδυτικά συµβόλαια, κατά το µέρος που αποτελούν επενδυτικό προϊόν», καθώς τα προϊόντα αυτά προσιδιάζουν στην αγορά και επένδυση χρεογράφων, τα οποία ήδη αποτελούν τεκµήριο. Οι διατάξεις αυτές ισχύουν, σύµφωνα µε την παρ. 18α του ίδιου άρθρου, από το φορολογικό έτος 2018 και επόµενα. (Σχ. βλ. την πολ. 1147/26-07-2018) 1 0

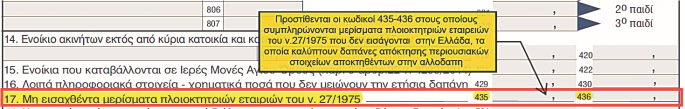

Πίνακας 6

ΠΡΟΣΘΕΤΑ ΠΛΗΡΟΦΟΡΙΑΚΑ ΣΤΟΙΧΕΙΑ ΕΙΣΟ∆ΗΜΑΤΟΣ Προστίθενται νέοι κωδικοί 435-436, στους οποίους συµπληρώνονται µερίσµατα πλοιοκτητριών εταιρειών του ν. 27/1975 που δεν εισάγονται στην Ελλάδα, τα οποία καλύπτουν δαπάνες απόκτησης περιουσιακών στοιχείων αποκτηθέντων στην αλλοδαπή.

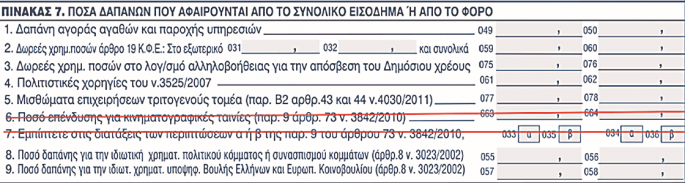

1 1 Πίνακας 7

ΠΟΣΑ ∆ΑΠΑΝΩΝ ΠΟΥ ΑΦΑΙΡΟΥΝΤΑΙ ΑΠΟ ΤΟ ΣΥΝΟΛΙΚΟ ΕΙΣΟ∆ΗΜΑ Ή ΑΠΟ ΤΟΝ ΦΟΡΟ Οι περιπτώσεις 6 και 7 του πίνακα 7 αντικαθίστανται.

Στους κωδικούς 663-664 αναπροσαρµόστηκε η περιγραφή, διότι οι διατάξεις των περιπτώσεων α ή β της παραγράφου 9 του άρθρου 73 του ν. 3842/2010 έχουν ενσωµατωθεί στον ΚΦΕ, στο άρθρο 71Ε, µε την παράγραφο 1 του άρθρου 116 του ν. 4549/2018. Οι κωδικοί θα παραµένουν ανενεργοί για το φορολογικό έτος 2018 (σχετ. η Α.1007/2019 κοινή υπουργική απόφαση, ΦΕΚ 38 Β).

Γράφει ο Γιώργος Χριστόπουλος, φοροτεχνικός – οικονοµολόγος µε συγγραφική και διδακτική εµπειρία, µέλος του ∆Σ της ΠΟΦΕΕ, επιστηµονικός – εκπαιδευτικός σύµβουλος της ΕΦΕΕΑ – πρώην καθηγητής ΤΕΙ.

ETHNOS.GR